Присоединяйтесь к нам в Facebook и будьте в курсе всех обновлений.

Мне уже нравится VseTutPlПереглядаючи наш сайт, ви погоджуєтеся на використання cookie-файлів. Ми застосовуємо їх, щоб покращити якість сторінок, вони допомагають нам оцінити ваші потреби (допомагають в зборі статистики), а також допомагають нашим партнерам розміщувати правильний контент для вас з використанням нашого сервісу. Щоб дізнатися більше про Cookies, будь ласка, натисніть тут.

Погоджуюсь

Пожалуй, не найдется в современном мире человека, который бы не сталкивался с вопросом уплаты налогов. С точки зрения законодательства любого государства, налог - это обязательный платеж, взимаемый органами государственной власти различных уровней с юридических и физических лиц в целях финансового обеспечения деятельности государства.

Обратите внимание! Налогообложению в Польше подлежат не только граждане этой страны, но и все иностранцы, которые официально трудоустроены на территории Польши. В обязательном порядке обязаны уплатить налог в Польше также те лица, которые не имеют постоянного места жительства в Польше, или проживающие сейчас на территории другого государства, однако в течение определенного времени получали доход в Польше.

Итак, все лица, проживающие (или которые проживали) на территории Польши и которые получают (получали) в течение определенного времени доход в Польше, имеют налоговые обязательства перед этим государством, а это значит, что они должны в обязательном порядке уплатить в Польше налог от совокупной суммы всех полученных здесь доходов независимо от места их получения.

В Польше существует два понятия - налоговый резидент и налоговый нерезидент. Что это за понятия и какая между ними разница и к какой категории следует относить себя?

Налоговый резидент - это лицо, которое является гражданином Польши или иной страны и проживает на территории Польши в течение 183 или более дней в году и получает здесь доход. Учет всех налоговых резидентов Польше проводится в Государственной налоговой службе.

Налоговый нерезидент - это лицо, которое не соответствует условиям налогового резидента, установленным законодательством Польши. То есть не проживает на территории Польши в течение более 183 дней в году, однако получает (получал) в течение определенного времени в году здесь доход. Расчет налогов такого лица проводится по условиям 2-сторонних договоров, соглашений об избежании двойного налогообложения (налогообложение двумя государствами).

В Польше существует 12 видов различных налогов, одним из которых, собственно, и является PIT (Personal Income Tax) - налог на доходы физических лиц. Работая в Польше, в первую очередь необходимо знать, что налоги здесь должны платить не только граждане Польши, но и иностранцы, которые получают доходы на территории этой страны.

Очень часто у многих людей возникают вопросы по поводу того, что же такое PIT, как правильно его рассчитать и оплатить, какие есть виды этого налога и чем они отличаются, как правильно заполнить налоговую декларацию и тому подобное. Попробуем максимально разобраться в самых распространенных вопросах по этому поводу.

PIT (от англ. Personal Income Tax) - это подоходный налог в Польше, который платит каждый человек, получающий доходы в Польше, независимо от того, является ли она гражданином этой страны.

Согласно польскому законодательству, с 1 февраля до 30 апреля каждого года работник, который получал доходы в Польше в течение предыдущего года, обязательно должен подать в налоговое управление (US - Urząd Skarbowy) специальный расчет о доходах - налоговую декларацию PIT.

Даже если вы уже не работаете и вообще не находитесь на территории Польши, однако в прошлом году получали доходы в этой стране, вы будете обязаны подать налоговую декларацию PIT.

Например, вы работали в Польше в течение определенного времени в 2017 году. Следовательно, независимо от того, где вы сейчас находитесь и работаете (и работаете ли вообще), в период с 1 февраля по 30 апреля 2018 вы будете обязаны подать в Польше налоговую декларацию PIT.

Обратите внимание! Непредставление налоговой декларации в Польше карается согласно Уголовному Кодексу Республики Польша.

Крайним сроком подачи декларации является 30 апреля (хотя иногда эта дата может передвигается на следующий рабочий день, то есть на 2 мая, если 30 апреля будут выпадает на выходной день, а 1 мая - традиционно выходной день в Польше - День Труда).

Полезный совет: С представлением налоговой декларации лучше не медлить, ведь до этой же даты, то есть до 30 апреля, нужно оплатить и сам налог.

Формы налоговых деклараций PIT можно получить в каждой налоговой инспекции. Заполненный и подписанный PIT нужно будет подать до указанного срока (не позднее 30 апреля) в соответствующий по месту жительства налогоплательщика налоговый орган.

Обратите внимание! Неподписанный PIT (то есть декларация без личной подписи) рассматривается как непредставление декларации!

Доходами, которые подлежат налогообложению PIT в Польше (то есть налога на доходы физических лиц) являются доходы (денежные ресурсы), полученные от:

Обратите внимание! Если в течение налогового года вы получали доходы с более чем одного источника доходов в Польше, предметом налогообложения является совокупная сумма доходов, полученных из всех источников.

Существует несколько видов налога PIT. Наиболее распространены декларации о размере полученных доходов (понесенных расходов) в налоговом году, заполняемые на основе PIT 36, 36-L, 37, 38 и 39.

Полезный совет: Перед тем, как заполнять декларацию PIT следует убедиться, какой именно из многих документов PIT подходит к вашей ситуации. Для этого лучше всего обратиться за дополнительной консультацией в налоговый орган.

PIT-11 - это документ, который получает каждый легально трудоустроен работник в Польше от своего работодателя. Работодатель обязан направить своему работнику PIT-11 до конца февраля.

В PIT-11 содержатся все данные о доходах работника, которые он получил в течение прошлого года, работая на данного работодателя, а также информация об уже выплаченых отчислениях с заработной платы авансовых платежах налога на прибыль, социальном и медицинском страхование.

Что это значит? Если вы работаете в Польше по подписанному трудовому договору (umowa o pracę), то в течении года работодатель сам делает отчисления с вашей заработной платы в налоговую службу Польши, фонд здравоохранения и тому подобное. Собственно, именно эти налоги и составляют разницу между вашей заработной платой нетто и брутто.

Все эти налоговые отчисления от зарплаты называются авансовыми платежами. Заметьте, авансовые платежи не обязательно должны копейка в копейку сходиться с необходимым к уплате налогом. Если сумма авансового платежа будет меньше, вам придется доплатить налог, если же больше - налоговая служба вернет вам деньги в течение 3 месяцев со дня подачи PIT.

Именно для того, чтобы узнать всю информацию о своих доходах за прошлый год и выплатах по авансовым платежам, работодатель направляет работнику PIT-11.

Итак, PIT-11 включает в себя следующую информацию:

Обратите внимание! Если в течение года вы работали в разных работодателей, вы получите PIT-11 от каждого работодателя отдельно.

Важно! Если вы не получили или потеряли PIT-11, это не освобождает вас от обязанности уплаты налогов!

Скачать форму декларации PIT-11 можно здесь:

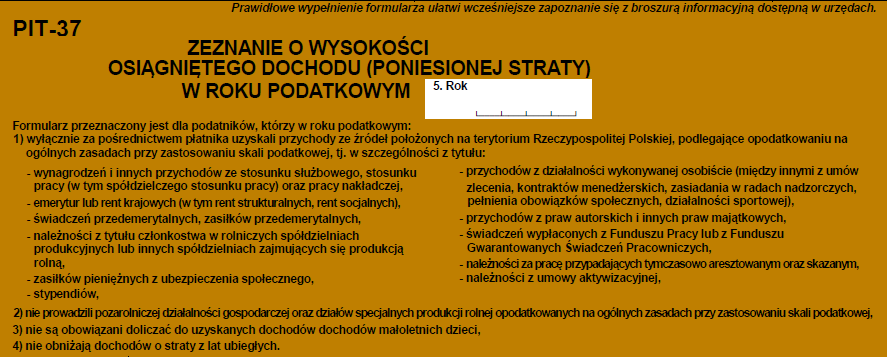

PIT-37 - это собственно и есть налоговая декларация о доходах, которую вы должны заполнить и подать в налоговое управление (Urząd Skarbowy) в Польше.

PIT-37 заполняется на основании полученного от работодателя документа PIT-11. Подать заполненную декларацию о доходах за прошлый год необходимо до 30 апреля следующего года. Например, декларацию о доходах PIT-37 за 2017 следует подать до 30 апреля 2018 года.

К этому же времени вы обязаны будете уплатить соответствующий налог, если в результате подсчетов окажется, что не вся сумма налога была выплачена авансовыми платежами. Если же сумма выплаченных в течение года авансовых платежей будет превышать необходимую для уплаты налога сумму, налоговое управление вернет вам разницу.

Декларация PIT-37 заполняется всеми лицами, которые в течение определенного времени в прошлом году работали в Польше по трудовому договору (umowa o pracę) или по гражданско-правовым договорам (umowa zlecenia, umowa o dzieło) и не занимались предпринимательской деятельностью.

Напомним, что согласно изменениям в Трудовом кодексе Польши, которые будут приняты уже в этом году, гражданско-правовые договоры (umowa zlecenia и umowa o dzieło) отменят. Вместо них будет существовать только трудовой договор (umowa o pracę).

Подробнее об этом читайте в статье: Изменения в Трудовом кодексе Польши в 2018 году

Обратите внимание! Вы должны заполнить до 30 апреля только одну декларацию PIT-37, даже если в течение года работали в разных работодателей и получили несколько PIT-11 (от каждого работодателя отдельно).

Скачать форму декларации PIT-37 можно здесь:

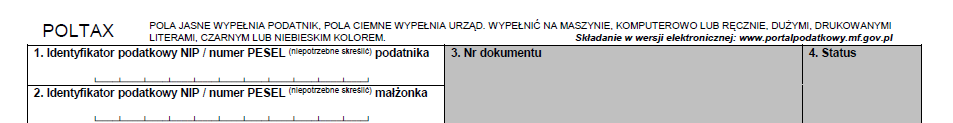

Заметьте, для того, чтобы заполнить и подать декларацию PIT-37, вы должны иметь номер PESEL или NIP.

PESEL (сокращ. от пол. Powszechny Elektroniczny System Ewidencji Ludności, то есть Универсальная электронная система регистрации населения) - это польский реестр населения, содержащий данные лиц, постоянно находящихся на территории Польши, зарегистрированных здесь на постоянное или временное пребывание на период более 3 месяца. В PESEL содержатся такие данные как:

NIP - это идентификационный номер лица-налогоплательщика в Польше, который состоит из десяти цифр и выдается налоговой инспекцией Польши. Идентификационный номер налогоплательщика (NIP) обязательно должны иметь:

Заполнить декларацию PIT-37 на самом деле несложно. Достаточно пошагово заполнять все необходимые поля в уже готовом бланке.

Заполнить и подать декларацию PIT-37 можно несколькими способами:

Самым удобным конечно же есть вариант представления декларации через Интернет. Данная опция стала возможной в Польше еще с 2015 года и приобрела большую популярность. Такой способ подачи декларации является быстрым и удобным и исключает необходимость тратить дополнительное время на поход в налоговое управление или в почтовое отделение. Еще одним большим плюсом заполнения декларации через Интернет является то, что специальная программа самостоятельно делает все необходимые расчеты, минимизируя возможность любой ошибки.

Для того, чтобы заполнить и подать декларацию PIT в электронном виде через интернет, для начала необходимо скачать специальную программу - она является абсолютно бесплатной. Скачать программу можно на официальном сайте налоговой службы Польши.

Официальной программой для заполнения и подачи деклараций является e-Deklaracje. Кроме того, существует много различных аналогов, таких как PIT Format или PIT Pro. Одним из самых популярных в Польше сайтов для заполнения деклараций онлайн есть также сайт ePity.

В этой инструкции последовательно показано, как заполнять декларацию PIT-37 тем, кто будет подавать в налоговую службу только расчет собственных доходов. Польское законодательство предусматривает также возможность вести расчет общих доходов супругов, однако такая процедура несколько сложнее.

О совместном расчете супругов читайте далее в статье.

Итак, если вы заполняете декларацию PIT-37 только на свои собственные доходы, вам следует придерживаться наступоного алгоритма действий:

1. В первом поле (1) следует вписать свой уникальный номер. Это может быть номер NIP или PESEL. Если у вас есть и NIP, и PESEL, то в таком случае лучше вписывать PESEL. Номер NIP вписывается только в том случае, если у вас нет номера PESEL.

2. В пятом поле (5) указываем налоговый год, за который подается данная декларация (не путать с текущим календарным годом!). То есть если вы подаете декларацию в 2018 году, это означает, что она за 2017 налоговый год.

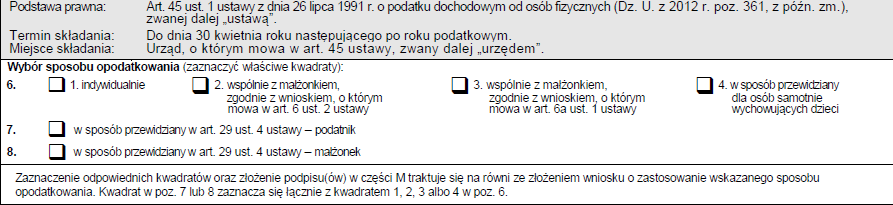

3. В шестом поле (6) Wybór sposobu opodatkowania (Выбор способа налогообложения) ставим отметку в первой графе - 1. Indywidualnie (индивидуальный)

4. Ставим галочку напротив поля 7.

5. В поле 9 (Urząd, do którego jest adresowane zeznanie) вписываем соответствующей орган налоговой инспекции (urzędu skarbowego), к которому вы отправляете декларацию. Обычно декларации подают в налоговую по месту жительства. Подходящую для себя налоговую службу можно найти на Интернет-странице komornik.it. Ви можете скористатись пошуком за поштовим індексом чи адресою і отримати інформацію про відповідну службу.

6. Если вы заполняете первую декларацию за данный налоговый год, то в поле 10 (Cel złożenia formularza) ставите отметку напротив первого пункта: 1. złożenie zeznania

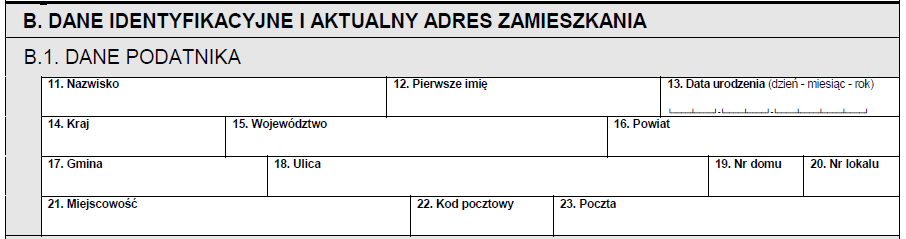

7. В полях 11-23 указываем свои личные данные (фамилия, имя, дату рождения и адрес проживания в Польше). Для поиска точного адреса и почтового кода вы можете воспользоваться сайтом Польской Почты.

8. Следующим шагом будет заполнение информации о доходах за прошлый год налогоплательщика. Фактически, все данные, которые необходимо указать в полях 37-67 следует просто переписать с PIT-11, который работодатель обязан направить работнику до конца февраля текущего года.

Заметьте, если по какой причине вы не получите PIT-11, то об этом следует уведомить налоговую службу, поскольку отсутствие PIT-11 не освобождает лицо, получавшее доходы в Польше, от обязанности заполнения PIT-37.

Если вы работаете (или работали) в прошлом налоговом году на основе подписанного трудового договора, то заполняете поля 37-41. Если же на основе umowę zlecenie или umowę o dzieło - то заполняете данные в графах 47-51.

Поля 44-46 заполняются только теми лицами, которые имеют доход от пенсионного фонда. Поля 52-58 предназначены только для тех, кто получает доход по авторским правам. Если вас все эти пункты не касаются - то вы просто оставляете их незаполненными.

В полях 64-67 вписываем сумму заполненных выше столбиков (у вас должно получиться число от 1 до 5).

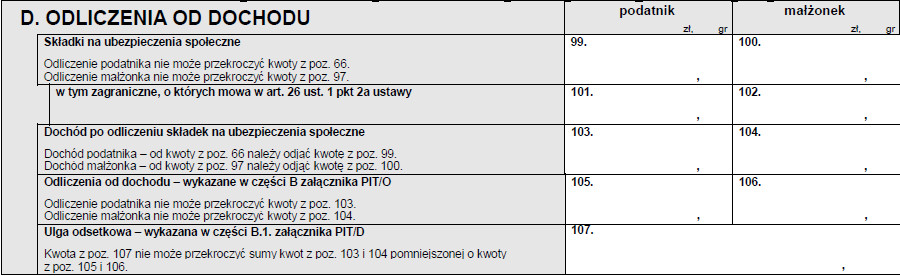

9. Теперь следует вписать отчисления от дохода. Самый простой способ - переписать все данные с PIT-11. Заметьте, заполняем только поля под графой podatnik (другая графа предназначена, если вы заполняете декларацию совместно с супругой/супругом).

10. В полях 112-115 вписываем сам налог. Если вы заполняете декларацию "от руки" проводить расчеты вам придется самостоятельно (весь алгоритм подсчета у вас будет указан на заполняемом бланке). Если же вы используете специальную программу - она все посчитает за вас.

11. Поля 116-125 предназначены для тех, кто имеет определенные льготы. Сюда следует вписывать отчисления от самого налога (а не от дохода). То есть уменьшение налога при наличии льгот. Если же льгот у вас нет, оставляем эти поля незаполненными.

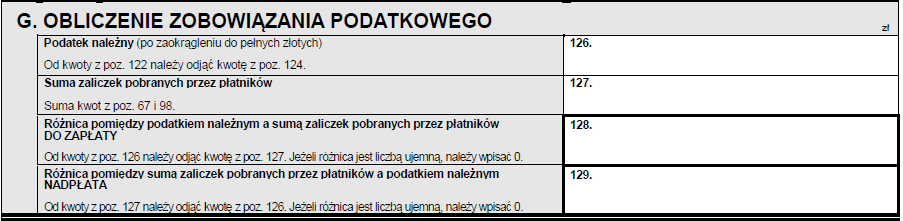

12. Теперь самый важный момент. В поле 126 высчитываем и вписываем налог (если вы заполняете декларацию в программе, то вычет произойдет автоматически), а в поле 127 вписываем уже уплаченную за вас работодателем сумму налога, которая вычислялась в течение года с вашей зарплаты (т.н. авансовые платежи). Эта сумма должна быть указана в PIT-11.

Теперь сравниваем цифры в графе 126 и 127. Разница этих двух чисел будет показывать, должны ли мы доплатить налог, или наоборот получить возврат средств, если в течение года заплатили больше, чем было нужно. Эту информацию следует указать в соответствующих полях:

13. Поле 136 заполняем только в том случае, если получаем доходы с акций и других ценных бумаг.

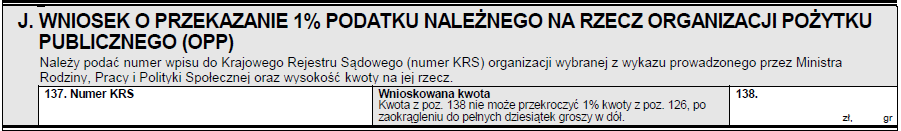

14. В полях 137-141 вы можете вписать по своему усмотрению одну из благотворительных организаций в Польше, которая получит 1% вашего налога. Перечень благотворительных организаций можно найти ЗДЕСЬ. Если вы не определите организацию, на которую хотели бы пожертвовать эти средства, они пойдут в госбюджет.

Важно! Чтобы передать часть суммы от налога в благотворительную организацию, необходимо в соответствующее поле (137-141) в налоговой декларации записать номер организации (так называемый номер KRS) и сумму, которую вы хотите передать. Заметьте, эта сумма не может превышать 1% от налога.

15. Поля 142-148 заполняем только если к своей декларации вы добавляете другие документы - в этих полях тогда следует указать, какие именно.

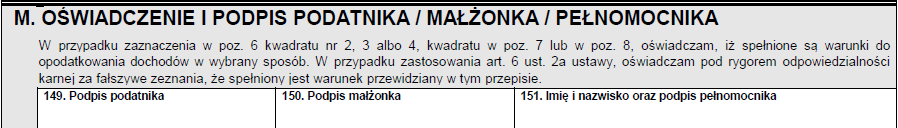

16. Наконец в поле 149 ставим свою подпись. Если вы заполняете декларацию на компьютере, то должны иметь электронную подпись.

На этом все, ваша налоговая декларация заполнена. Теперь ее следует доставить в налоговое управление по месту жительства. Вы можете отнести ее лично, направить по почте, или же передать через Интернет.

Если вы относите декларацию лично или отправляете в бумажном виде по почте, то после того, как вашу декларацию примут, ей присвоят уникальный номер. Тогда вы получите второй экземпляр декларации с подписями и печатями налоговой инспекции. Этот экземпляр следует хранить в течение 5 лет.

Если вы отправляете декларацию в электронном виде, что очевидно гораздо удобнее и быстрее, то для этого выбираете в программе "Chce wyslac e-Deklaracje" (хочу послать е-Декларацию). Если вы уже не первый раз отправляете декларацию через Интернет, тогда вам нужно будет для вашей идентификации ввести сумму полученных доходов за предыдущий налоговый год, когда вы уже подавали аналогичную декларацию (например сейчас вы подаете декларацию PIT-37 за 2017 и в 2016 уже подавали такую декларацию, то вписываете сумму доходов за 2016).

Если раньше вы не работали в Польше и не подавали декларацию, то просто вводите цифру 0 и вписываете адрес своей электронной почты. На нее вы впоследствии получите подтверждение о принятии вашей декларации - UPO (Urzedowe Poswiadczenie Odbioru) и присвоения ей идентификационного номера. После этого вам необходимо распечатать декларацию с присвоенным номером и UPO и хранить эти документы в течение 5 лет.

Обратите внимание! Декларация выслана в электронном виде без UPO (Urzedowe Poswiadczenie Odbioru) является недействительной!

После этого вам остается только доплатить налог, если в этом есть необходимость, или же дождаться возврата средств, если сумма, которую вы выплатили вышла больше, чем необходимо. Доплатить налог или получить назад свои средства можно до 30 апреля в кассах налоговой инспекции или на личный банковский счет.

Если вы уже заполнили и прислали декларацию, а потом обнаружили там ошибки (отсутствие определенных данных, неточности, неправильные подсчеты) - не впадайте в панику. Если конечная дата подачи (30 апреля) еще не наступила, вы можете заново подать еще одну декларацию. Для этого нужно еще раз заполнить всю форму и в части «А» (miejsce i cel składania zeznania) поставить отметку в графе 2 (korekta zeznania - коррекция декларации).

Если у вас возникнут определенные проблемы с заполнением PIT, вы можете воспользоваться помощью специалистов. В частности, вы можете позвонить на бесплатный номер Krajowej Informacji Podatkowej (KIP) - официальной службы при Министерстве Финансов Польши. Тел:

Звонки принимаются с 7:00 до 18:00 с понедельника по пятницу.

Дополнительную информацию вы можете найти на официальной интернет-странице Министерства Финансов Польши.

Прежде чем подать заполненную декларацию в налоговое управление в Польше, сначала необходимо правильно рассчитать свой налог. Больше всего вопросов у многих возникает именно на этом этапе оформления PIT, однако на самом деле правильно произвести расчеты несложно и сделать это сможет каждый, следуя простой инструкции.

Если вы делаете расчет самостоятельно, в бланке, где вы заполняете декларацию, уже предоставлено вам подсказки о том, как правильно высчитать налог. К тому же, большинство данных вы просто перенесете с PIT-11, которую вам пришлет заранее работодатель.

Ставка налога PIT в Польше касается всех налоговых резидентов (как граждан Польши, так и иностранцев, проживающих и получают доход здесь более 183 дней в год).

Существует также понятие необлагаемого годового дохода (kwota wolna od podatku). Это определенная сумма годового дохода физических лиц, работающих в Польше, которая не подлежит налогообложению. С 1 января 2018 необлагаемый годовой доход выглядит следующим образом:

Если ваш суммарный годовой доход составляет до 8000 злотых - ваш налог будет составлять 0%, если до 13 000 - 8000 из них налогообложению не подлежат, если в течение года ваш доход составляет до 85 528 злотых, вы не будете платить налог за 3091 злотых .

В течение года работодатель в Польше уже делает отчисления от вашей заработной платы. Все эти отчисления должны быть указаны в декларации PIT-11, которую работодатель обязан направить своему работнику до конца февраля каждого года. Итак, что это за отчисления и какую сумму вычитают из вашей зарплаты?

Каждый месяц работодатель платит за работника следующие средства:

В Польше существует возможность производить расчет налога совместно с одним из супругов. Совместный расчет налога выгоден в тех ситуациях, когда супруги находятся в разных налоговых категориях (то есть между супругами большая разница в заработной плате). Например, когда суммарный доход мужа в год составляет более 85 528 злотых, а жены - меньше. Удобно делать совместный расчет и тогда, когда один из супругов не получает в Польше никаких доходов или имеет доходы ниже, чем установленная облагаемая налогом сумма (менее 8 000 злотых в год).

Важно! Если вы хотите проводить совместный расчет с одним из супругов, следует помнить, что в таком случае ни один из супругов не может вести хозяйственной и предпринимательской деятельности.

Супруги, которые ведут совместный расчет, платят фиксированный налог в размере 19%.

Обратите внимание! Для того чтобы иметь возможность вести совместный расчет налога вместе с женой/мужем, необходимо, чтобы:

Для того, чтобы провести совместный расчет с одним из супругов, необходимо указать об этом, заполняя декларацию PIT-37 (пункт 2 или 3). В этой же декларации заполняются все данные о доходах своих и мужа/жены (małżonka) в отведенных для этого полях.

Для того, чтобы провести совместный расчет налога совместно с одним из супругов, необходимо, заполняя налоговую декларацию PIT-37, придерживаться следующих правил:

Если общая сумма налога, с учетом всех льгот (при их наличии), будет ниже, чем сумма уже выплаченных супругами в течение года авансовых платежей, то супруги получат возмещение от налоговой инспекции.

В Польше есть также возможность проводить совместный расчет налога вместе с ребенком. Однако для этого необходимо соответствовать следующим требованиям:

Лицо, которое ведет расчет налогов в Польше совместно с ребенком, должно:

Рассчитывать налог совместно с ребенком очень выгодно, ведь рассчитанный таким образом налог будет ниже, чем рассчитанный только на одного человека.

В Польше существует ряд льгот в налогообложении. Условно их можно разделить на две категории:

Одним из самых популярных видов льгот в налогообложении в Польше льготы на детей. Эта категория относится к льготам, которые уменьшают сумму налога - в зависимости от количества детей и суммы уплаченных налогов.

Право воспользоваться льготой на детей при налогообложении в Польше имеют налогоплательщики, которые являются:

Важно! Льготы на детей являются действительными независимо от того, где проживает ребенок - на территории Польши или за ее пределами и какое гражданство имеет он и его родители. То есть, если украинец работает в Польше, и в Украине у него есть несовершеннолетний ребенок - он имеет право на льготы на детей.

Расчет льготы на детей ведется ежемесячно. Если в течение года у вас родился ребенок, то расчет льгот на нее будет начинаться от месяца его рождения.

Льгота на детей в Польше имеет четко очерченный лимит:

Обратите внимание! На льготу на детей могут претендовать только супруги (пара опекунов), чей совокупный годовой доход не превышает 112 000 злотых в год. Если о ребенке заботится только один из родителей, то для получения льгот, его годовой доход не должен превышать 56 000 злотых в год.

Заявить о желании получить льготу на ребенка следует в налоговой декларации PIT-37, где в отведенных для этого полях указывается количество детей и их номера PESEL. Если у детей нет номера PESEL, или если они вообще не проживают на территории Польши, тогда следует просто вписать их имена и фамилии и даты рождения.

К другим распространенным льготам относятся также:

Важно! Все льготы, на которые вы претендуете, необходимо указать в налоговой декларации.

Согласно польскому законодательству, иностранец, который получает доход в Польше, так же, как и граждане Польши, подлежит налогообложению. Однако, налоговую декларацию самостоятельно подать может только налоговый резидент Польши, то есть человек, который проживал и получал доход на территории этой страны более 183 дней в год (подробнее о понятии налоговый резидент и налоговый нерезидент читайте в начале статьи).

В противном случае, если иностранец, который получает доход на территории Польши, не является налоговым резидентом, он может предоставить право отчетности о своих доходах компании или работодателю, на которого работает.

Формы IFT-1 и IFT-1R - это типы налоговой декларации, подаваемые в том случае, если иностранец, получающий доход в Польше, не является налоговым резидентом Польши.

Еще раз напомним, налоговым нерезидентом является лицо, которое не проживает на территории Польши в течение более 183 дней в году, однако получает (получало) в течение определенного времени в году здесь доход.

Работодатель обязан предоставить в отдел налоговой инспекции, который занимается учетом иностранцев, информацию о величине дохода такого работника по форме IFT-1/IFT-1R. Сделать это можно двумя способами:

Копию декларации работодатель должен также предоставить работнику.

Обратите внимание! Если работодатель выдает форму IFT-1 или IFT-1R, то в таком случае работник не обязан подавать PIT-37 в налоговую службу.

Скачать форму IFT-1/IFT-1R можно здесь:

Двойное налогообложение - это крайне неблагоприятное явление. Оно предполагает необходимость платить налог дважды за один и то же полученный доход.

К примеру, иностранцы, которые получают доход в другой стране, обязаны платить налог не только в стране, где получили доход, но и в стране, гражданином которой они являются. Например, украинцы, работающие в Польше, платят ежегодный налог в казну РП, и в то же время как граждане Украины, они обязаны платить налог на родине.

Однако законодательством многих государств уже предусмотрена такая ситуация. Поэтому для того, чтобы избежать ситуации двойного налогообложения налоговыми органами различных стран, между странами подписываются специальные двусторонние соглашения об избежании двойного налогообложения. Польша так же является участником ряда соглашений с другими странами об избежании двойного налогообложения.

Уплата налогов в Польше является обязательной для всех, кто получает здесь доход, независимо от того, гражданином какого государства является данное лицо. Неуплата налогов, предоставление ложной информации в налоговой декларации или другие попытки ввести в заблуждение налоговые органы считаются преступлением, за которое вы понесете ответственность. Неуплата налогов карается наложением штрафа или даже лишением свободы.

Читайте также:

Новые правила трудоустройства в Польше для иностранцев с 2018 года

Изменения в Трудовом кодексе Польши в 2018 году

Изменения в получении разрешения на жительство в Польше (Zezwolenia na pobyt) в 2018 году

15 Июня 2023

15 Июня 2023

Польское правительство предложило с 1 января 2024 года повысить минимальную заработную плату до 4242 злотых, а с 1 июля – до 4300 злотых.

31 Мая 2023

31 Мая 2023

Из-за войны россии против Украины и связанный с этим отток рабочей силы тысячи польских компаний продолжают испытывать кадровый голод.

15 Апреля 2023

15 Апреля 2023

Менее чем через год после начала полномасштабной российской агрессии, около 65% украинских беженцев в Польше уже были устроены на работу. Каждый пятый украинец, нашедший временную защиту от войны в этой стране, живет «изо дня в день».

07 Апреля 2023

07 Апреля 2023

С 7 апреля в Польше начали действовать законодательные изменения, регулирующие дистанционную работу наемных работников. Теперь человек сможет выбирать полностью дистанционный или гибридный формат работы.

22 Марта 2023

22 Марта 2023

апреле около 60 тысяч работников сети супермаркетов Бедронка в Польше получат денежную премию стоимостью 3750 злотых. Об этом сообщила владелица сети дисконт-супермаркетов – компания Jeronimo Martins Polska.

17 Марта 2023

17 Марта 2023

Исследование показало, что почти половина — 48% компаний в Польше опасаются ухудшения собственного положения в 2023 году. Это на 5 процентных пунктов меньше, чем было в ноябре 2022 года, и на 6 пунктов больше, чем было в начале прошлого года.

Коментарі